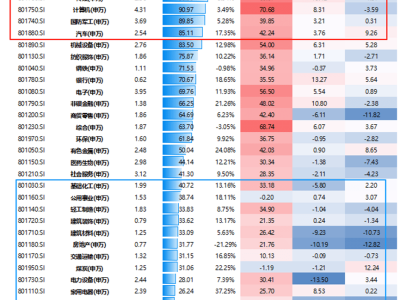

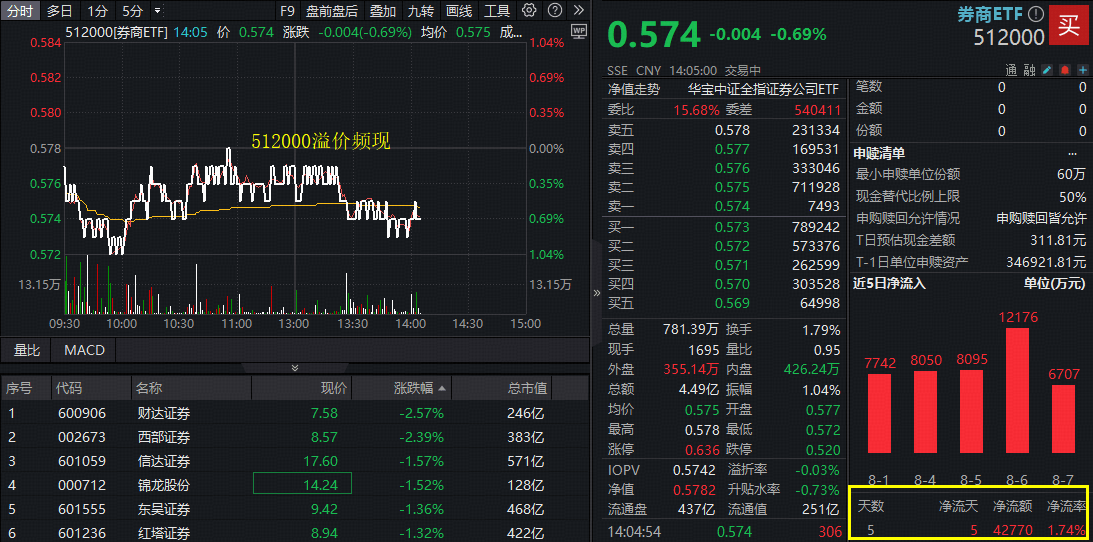

近期,A股市场中的券商板块表现引人注目。特别是在8月8日午后,券商板块呈现出持续的弱势震荡态势,其中,顶流券商ETF(代码512000)在水下区域进行盘整,并跌破10日均线。观察其成分股,财达证券和西部证券的跌幅超过2%,而东方财富这一大权重股也下跌超过1%。

值得注意的是,尽管市场表现不佳,但512000在场内频繁出现溢价交易,这显示出买盘资金依然保持强劲。据统计,此前5日内,已有4.3亿元资金连续流入该ETF,这一动向或许预示着券商板块正处于配置的黄金时期。

在行业消息方面,中国证券业协会目前正在向全行业广泛征询《证券行业信息系统稳定性保障体系标准(征求意见稿)》的意见。业内人士指出,这一标准有望为券商提供一个权威指引,帮助其构建全面有效的稳定性保障体系,该体系框架将涵盖组织保障、制度保障和过程保障三个方面。

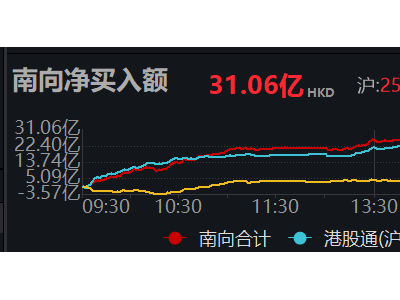

在二级市场上,随着两市指数的震荡攀升,市场成交活跃度显著提升。截至8月7日,两市成交额已连续17个交易日保持在1.5万亿元以上,显示出市场量能充足。同时,两融余额也连续3个交易日站稳2万亿元,并逐渐逼近2015年的历史高点。

随着市场交投活跃度的不断提升,市场整体估值中枢也开始呈现出普遍和趋势性的抬升。作为“牛市旗手”,券商板块有望持续受益于这一市场景气周期。

对于后市,券商ETF(512000)的基金经理丰晨成提出了几个有望催化券商板块行情的因素。首先,两融余额在时隔10年后重返2万亿元,主题轮动和财富效应正在累积。其次,“融资买入额占市场成交比”距离去年高点仍有距离,表明市场情绪尚未达到火爆程度。最后,今年以来券商板块的涨幅落后于一致预期净利润同比增速,这意味着滞涨的券商股“暑期行情”仍有望持续。

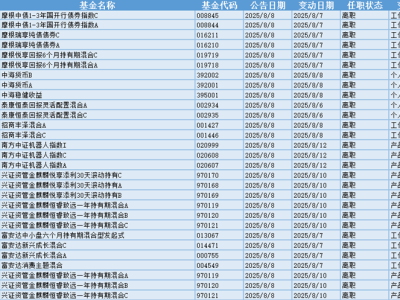

从投资策略来看,券商ETF(512000)及其联接基金(A类006098;C类007531)被动跟踪中证全指证券公司指数,一键覆盖了49只上市券商股。其中,近6成的仓位集中在十大龙头券商,这些券商涵盖了“大资管”和“大投行”领域的佼佼者。而剩余的4成仓位则兼顾了中小券商的业绩高弹性,吸收了其阶段性高爆发的特点。因此,这一ETF被视为集中布局头部券商、同时兼顾中小券商的高效率投资工具。

需要注意的是,本文中的信息仅供参考,不构成任何形式的投资建议。基金投资存在风险,基金的过往业绩并不代表其未来表现。投资人在做出投资决策时,应充分考虑自身的风险承受能力和投资目标。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型及以上的投资者。投资需谨慎。