近日,东吴证券对外公布了一项重大融资计划,计划通过向不超过35名特定投资者发行A股股票的方式,筹集不超过60亿元的资金。此次股票发行数量上限设定为14.91亿股,其中包括控股股东苏州国际发展集团有限公司及其关联方苏州营财投资集团有限公司的积极参与,两者分别承诺认购15亿元和5亿元。

公告显示,东吴证券将在获得上海证券交易所审核通过并取得中国证监会注册同意后,选择合适时机实施此次定增计划。这一消息标志着近期券商再融资市场逐渐展现出复苏的迹象。

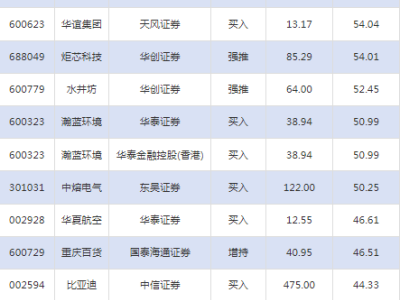

今年以来,券商再融资市场开始回暖,多家券商的定增计划取得了显著进展。例如,天风证券成功完成了近40亿元的定增,南京证券和中泰证券的定增计划也分别得到了推进,显示出市场信心的增强。这些券商的定增计划不仅吸引了控股股东的积极参与,而且募资用途更加聚焦于服务实体经济的相关业务。

东吴证券的此次定增计划,扣除发行费用后,将全部用于增强公司资本实力。具体而言,资金将用于向子公司增资、加强信息技术及合规风控体系、推动财富管理业务发展、投资科技创新债券等债券业务、拓展做市业务、偿还债务及补充营运资金等多个方面。此次定增的发行价格将不低于定价基准日前20个交易日公司股票交易均价的80%,或发行前公司最近一期末经审计的每股净资产值,以较高者为准。

值得注意的是,东吴证券的历次再融资均得到了国资股东的大力支持。在过去几年的非公开发行和配股中,国资股东的认购比例一直较高。此次再融资计划同样得到了控股股东苏州国际发展集团有限公司及其一致行动人的积极承诺,认购比例超过30%,预计国资股东合计认购比例将继续保持在50%以上。

东吴证券的这一融资行动,不仅彰显了公司对未来发展的坚定信心,也反映了券商再融资市场在经历了一段时间的沉寂后,正逐步回归理性,更加注重融资的质量和使用效率。随着市场的逐步回暖,券商的再融资活动有望进一步活跃,为实体经济提供更多资金支持。