中泰证券60亿定增计划又有新动向,公司近日对上交所的审核问询函进行了详尽回复,并更新了募集说明书。此次定增计划的核心在于补充资本金及优化业务结构,募资总额不超过60亿元,拟投向信息技术、合规风控、另类投资、做市业务、债券投资、财富管理以及偿还债务等多个领域。

值得注意的是,中泰证券的控股股东枣矿集团将积极参与认购,认购比例高达36.09%,金额不超过21.66亿元。枣矿集团认购的股份锁定期为60个月,显示出控股股东对公司长期发展的坚定信心。

此次定增计划并非一帆风顺。中泰证券曾在2023年9月对募资投向进行过调整,减少了偿债资金规模,并增加了财富管理业务和购买国债等投资项目。中泰证券的定增有效期也经过延长,至2026年7月14日到期。这一系列的变动显示出公司在面对市场环境和监管要求时的灵活性和应变能力。

在回复上交所的问询函中,中泰证券详细阐述了融资规模和时机的合理性。公司指出,本次发行是顺应监管层支持证券公司补充资本、服务实体经济高质量发展的重要举措。同时,公司上市后一直未实施股权再融资,导致负债规模相对较高,净资本未能得到较好补充。因此,本次融资规模具有合理性。

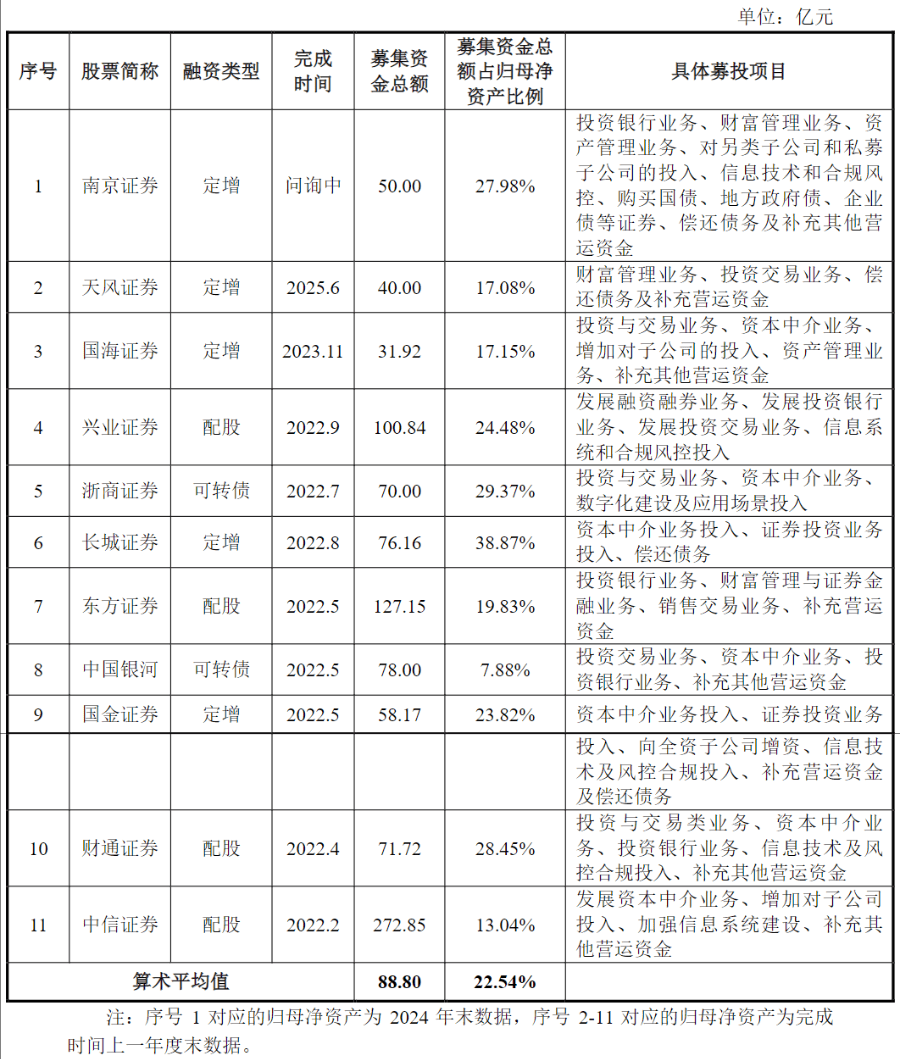

从同行业对比情况来看,中泰证券的融资规模低于行业平均水平。自2022年以来,上市券商实施再融资的融资规模平均为88.80亿元,占归母净资产的比例平均为22.54%。而中泰证券本次发行的募集资金总额不超过60亿元,占报告期末归母净资产的13.99%。从募集资金具体用途来看,中泰证券的投向与上市券商再融资募集资金投向并无明显差异。

然而,中泰证券也面临着业绩波动风险。自上市以来,公司业绩犹如过山车般波动。尤其是在2024年,公司净利润大跌47%,多个业务板块业绩下滑。对此,公司表示主要为子公司投资业务收入同比减少以及上年同期合并万家基金产生的股权重估收益影响。尽管如此,中泰证券在2025年上半年业绩预告中显示,公司预计归属于母公司所有者的净利润为7.23亿元,同比增长80.09%,显示出公司业绩有所回暖。

面对业绩波动和再融资的挑战,中泰证券表示将以本次发行为契机,合理利用资金,不断整合资源优势,着力增强经营管理水平,积极服务实体经济和居民财富管理需求。同时,公司也将努力提高自身价值创造能力,以优良的经营业绩和高质量发展回报投资者。

业内人士认为,券商再融资正从“量的竞争”转向“质的博弈”。中泰证券的定增命运将取决于其能否在监管框架内讲清“资本用途与战略价值”的逻辑闭环。在当前监管要求券商聚焦主业、审慎扩张的背景下,中泰证券能否成功落地此次定增计划,仍需时间检验。