小鹏汽车近日公布了其2024年第四季度及全年财务报告,这份报告成为了检验公司CEO何小鹏提出的“2025年年底实现收支平衡”目标能否达成的关键。

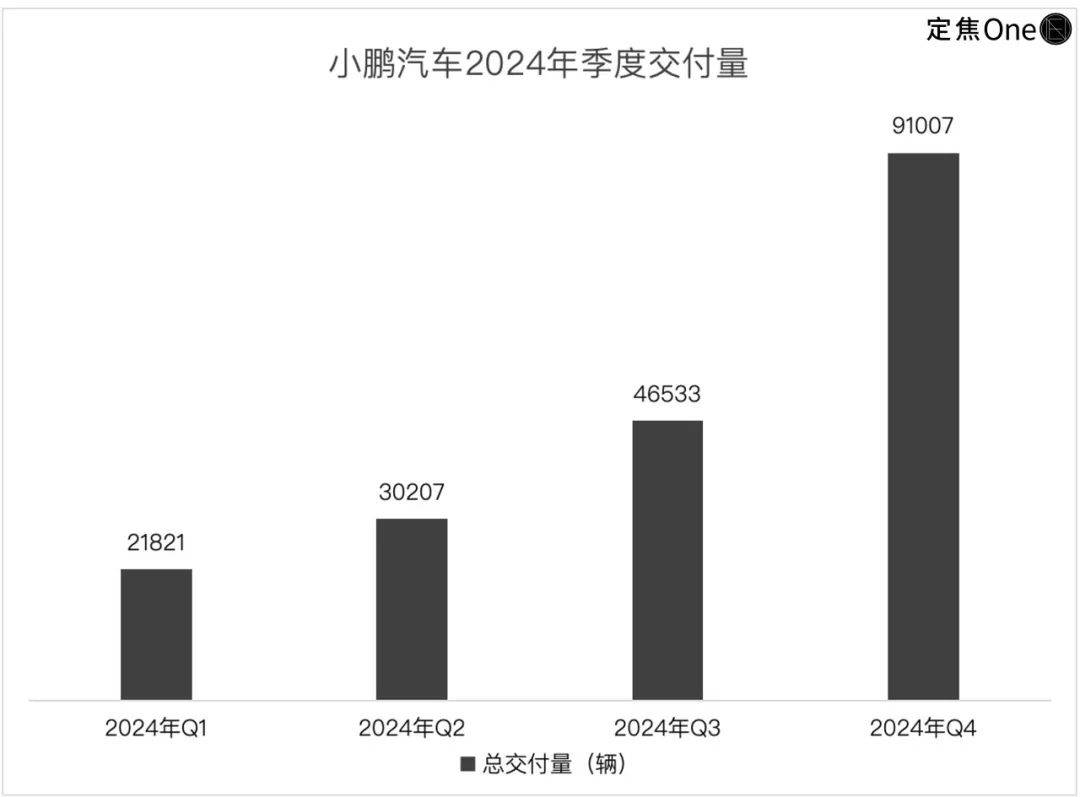

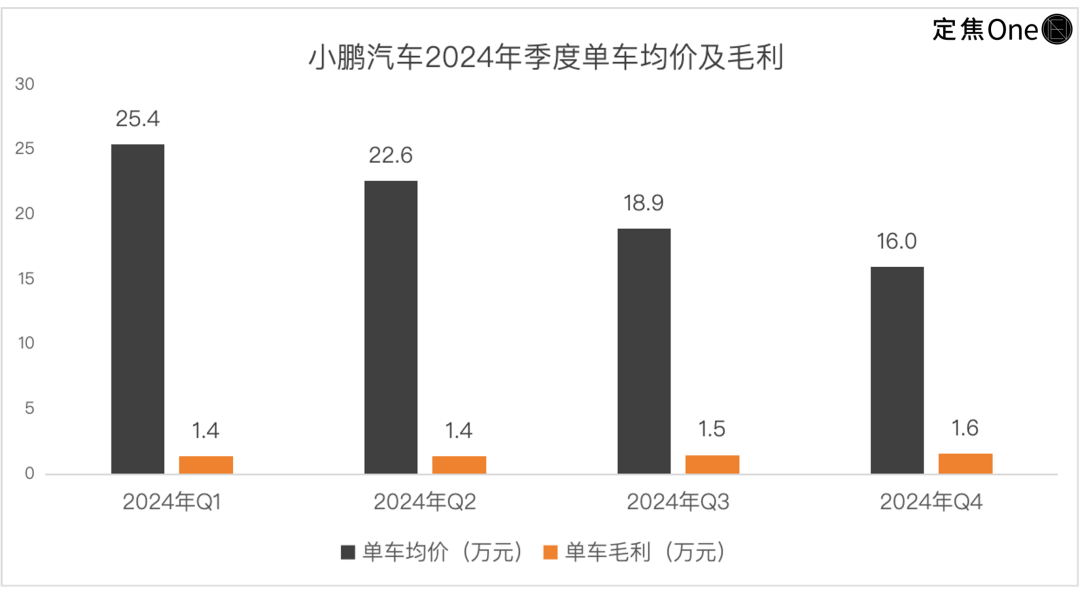

2024年,对小鹏汽车而言,是销量激增与努力缩减亏损的一年。全年汽车交付量达到了19.01万辆,同比增长34%,其中第四季度交付量更是创下了9.1万辆的新高。MONA M03这款定价在12-16万元之间的车型,成为了销量增长的主要驱动力,占据了全年销量的42%,但同时也使得单车均价下降至18.85万元。

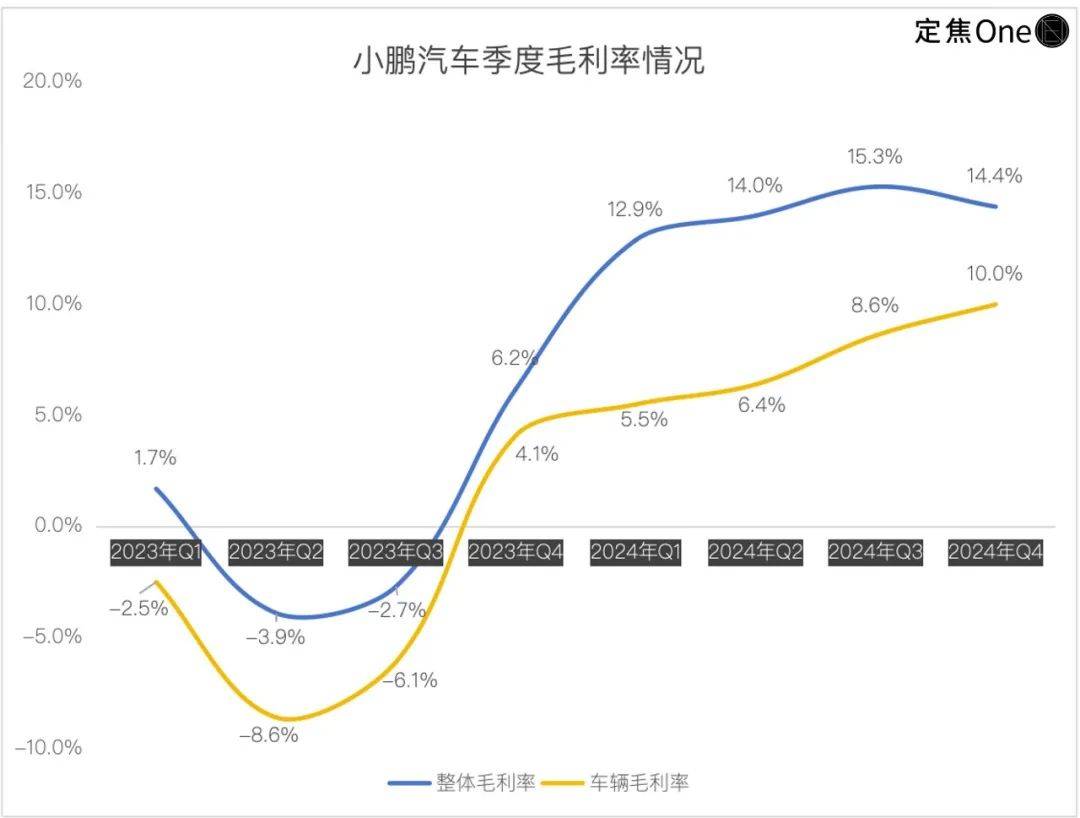

在成本控制方面,小鹏汽车通过与大众汽车的合作,实现了技术成本的降低,并且服务收入近乎翻倍,达到了57.2%的毛利率。这些努力使得公司全年的毛利率从2023年的1.5%提升至14.3%,汽车业务的毛利率也成功转正,从-1.6%提升至8.3%。

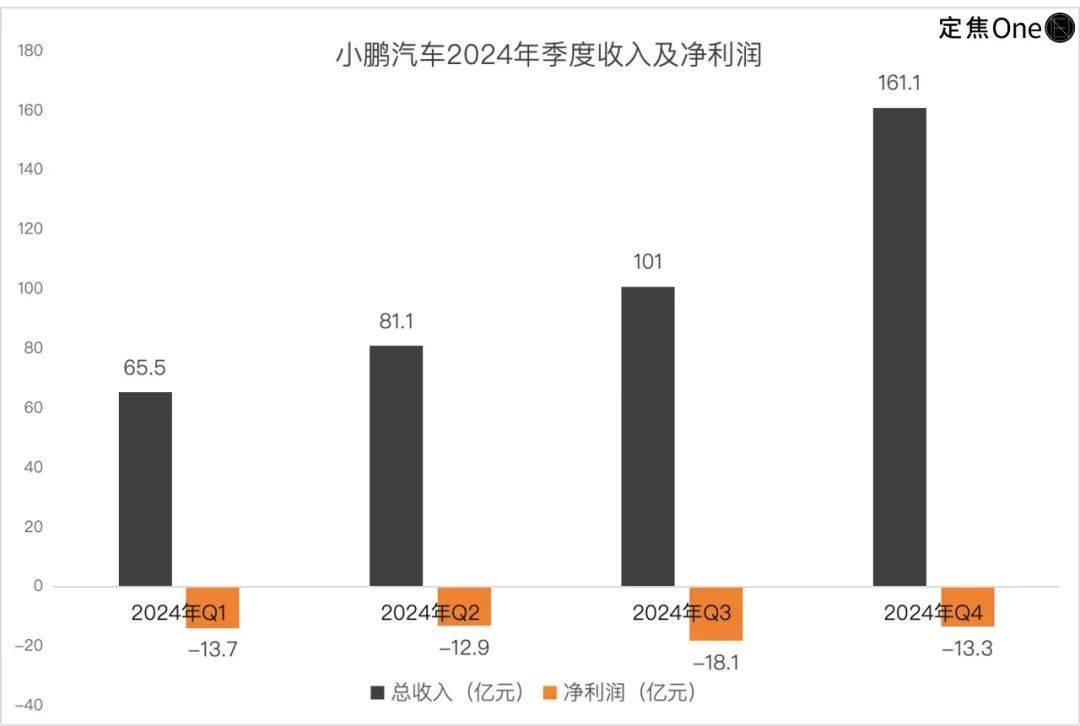

尽管小鹏汽车的营收同比增长了33%,达到408.7亿元,但净亏损仍然有57.9亿元,不过同比收窄了44%,意味着每卖一辆车所亏损的金额减少了4.28万元。

从财报中不难发现,小鹏汽车2024年的策略是“短期让利以换取市场规模,再通过规模反哺技术迭代”。尽管成本控制初见成效,但盈利拐点尚未出现。

截至2024年底,小鹏汽车的现金储备为419.6亿元,虽然较年初的457亿元有所下降,但按照当前的财务状况和亏损速度,仍足以支持未来2-3年的研发资金需求。与大众的技术合作不仅带来了现金流的补充,也降低了公司的财务风险。

从季度表现来看,小鹏汽车在一季度稳扎稳打,二季度依赖充电、软件服务等“副业”盈利,三季度销量和营收均创新高,但低价车型的销售拉低了单车均价。四季度,随着MONA M03和P7+两款车型的畅销,整体交付量大增,汽车收入同比增长20%。

服务收入,主要来自于与大众的技术合作,虽然四季度占比压缩至9%以内,但仍同比增长了74%,证明了“技术换现金流”商业模式的可行性。然而,这部分高毛利率收入的占比下降,导致公司四季度的毛利率环比下降至14.4%。

投资者最为关注的汽车毛利率方面,前三季度均徘徊在个位数,四季度首次达到10%,成为全年高点。尽管单车均价持续走低,但汽车毛利率连续六个季度改善,全年从-1.6%转正为8.3%。

然而,与行业领先企业相比,小鹏汽车的汽车毛利率仍然较低,主要原因在于其单车均价偏低,且持续走低。全年销量和营收虽然一路冲高,但汽车毛利率仅为8.3%,远低于行业头部企业20%左右的水平。

整体来看,小鹏汽车在2024年的表现更像是一场“技术降本与规模扩张的平衡术”。全年亏损57.9亿元,较2023年减少了近一半,但仍处于持续亏损状态。钱主要烧在了研发和销售两个方面,四季度研发开支达到历史峰值20.1亿元,全年销售及行政开支也增加到68.7亿元。

尽管面临诸多挑战,但小鹏汽车仍在努力寻找破局之道。通过渠道改革、供应链砍价和组织架构调整等措施,公司正在逐步优化成本结构。同时,通过发布高性价比车型和转向纯视觉智驾方案等措施,公司正在努力抢占市场份额。