在当今社会,消费观念的转变正引领着新的消费潮流。越来越多的年轻人开始青睐高品质的生活和个性化的消费体验,他们更愿意选择提前消费,享受当下。这一趋势为“先享后付”等新型消费模式提供了广阔的发展空间。

然而,随着“先享后付”模式的快速崛起,其背后的问题也逐渐显现。据央视等媒体报道,不少平台利用消费者的信任,诱导其选择这一消费模式,实则暗藏陷阱,严重损害了消费者的权益。这些平台与多家金融科技公司合作,通过提供“先享后付”服务,从中赚取高额的手续费和利息。

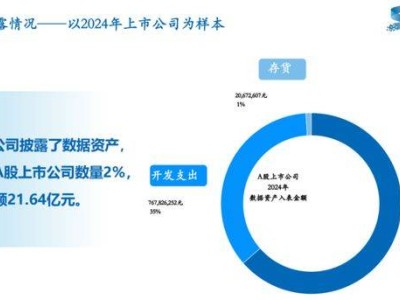

在这些金融科技公司中,不乏蚂蚁花呗、京东白条、苏宁任性付等知名平台。它们与电商平台、线下商户等紧密合作,推出了各种“先享后付”服务。利用大数据、人工智能等技术手段,这些公司对消费者进行精准画像,量身定制消费方案。然而,这些方案往往伴随着高昂的利息和违约金,一旦消费者未能按时还款,将面临巨大的经济压力。

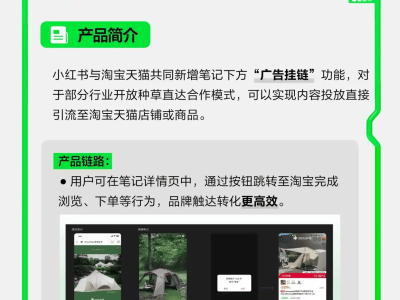

金融科技公司与平台之间的合作模式也引发了诸多争议。平台通过为金融科技公司导流,获取高额佣金收入;而金融科技公司则利用平台的用户资源,不断扩大业务规模。这种看似双赢的合作模式,实则以牺牲消费者权益为代价。

“先享后付”模式,顾名思义,即消费者在购买商品或服务时,可以先享受商品或服务,之后再进行分期付款或延迟支付。这一模式原本是为了满足那些希望提前获得产品但不愿一次性支付全额费用的消费者。然而,在实际操作中,“先享后付”却逐渐演变成了一种变相的分期贷款模式。消费者一旦签约,不仅要承担高额利息,还可能因提前解约或未按时还款而面临法律责任。

央视的曝光引发了社会对“先享后付”模式的广泛关注。据报道,消费者在这一模式中踩过的坑数不胜数。商家往往不会明确告知消费者这是一种分期贷款形式,甚至刻意回避利息和违约金问题。消费者在签约时,常常被商家的紧迫话术所迷惑,没有充分了解协议内容就盲目签约。一旦想要解约或未能按时还款,就会面临高额的违约金和利息。

“先享后付”协议中还常常隐藏着诸多不利条款,如强制扣款、高额违约金等。这些条款往往被商家以不起眼的方式标注在协议中,消费者稍有不慎就会掉入陷阱。商家在推荐“先享后付”时,往往会极力推销高额套餐,并通过分期付款的方式降低每期还款金额,以此吸引消费者。然而,这些高额套餐往往超出了消费者的实际需求,导致消费者陷入不必要的经济负担。

在国内市场,由于信用卡用户群体相对有限,互联网金融巨头们纷纷布局信用支付领域。支付宝、京东白条、苏宁任性付等金融科技公司通过与电商平台的紧密合作,推出了各具特色的“先享后付”服务。这些服务不仅降低了消费者的购买门槛,还显著提高了电商平台的成交转化率,带动了平台收入的增长。然而,这一模式的快速扩张也逐渐暴露出其潜在问题。

对于金融科技公司而言,“先享后付”服务无疑是一块诱人的蛋糕。它们通过为电商平台提供接入服务,按照消费金额的一定比例收取手续费,实现了可观的盈利。然而,为了获取更多利益,代理商们不遗余力地推广这一服务,有时甚至夸大宣传效果,将消费者的利益置于次要地位。

对于消费者而言,“先享后付”服务看似提供了极大的便利,允许他们先体验后付款,甚至享受分期付款的免息优惠。然而,这背后却隐藏着高额的违约金和利息风险。一旦逾期未还款,消费者将面临沉重的经济负担。这种支付方式还可能诱导消费者过度消费,陷入“消费陷阱”。

尽管“先享后付”模式存在诸多隐忧,但其强大的“带货”和“带量”能力仍受到市场的追捧。特别是在年轻用户群体中,如90后和95后用户,他们更倾向于使用这种新型支付方式。这一趋势甚至对传统银行信用卡业务构成了威胁,花呗等金融工具正在不断扩展边界,触碰到传统银行信用卡的客群安全边际。

面对这一现状,监管部门需要加强监管力度,完善相关法律法规,为消费者创造更安全、便捷的消费环境。只有这样,“先享后付”模式才能真正为消费者带来便利,而不是成为损害消费者权益的工具。