美国税制深度剖析:个人所得税与企业税对比及其对经济的多维度影响

美国税制,以其复杂性和多样性闻名于世,其中个人所得税与企业税作为税收体系的两大支柱,各自扮演着不可或缺的角色。以下是对这两种税种的全面比较,以及它们对美国经济的深刻影响。

在税率结构上,个人所得税采用累进税率制度,根据收入水平的不同,税率从10%逐步上升至37%。相比之下,企业税则维持着较为单一的税率,目前定为21%,这一税率不随企业利润或规模的变化而调整。这种税率结构上的差异,直接影响了税收的公平性和效率。

税收优惠方面,两者均提供了多样化的减免措施。个人所得税允许个人在计算应税收入时扣除一系列费用,如个人减免额和标准扣除额。企业税则通过投资税收抵免和研发税收抵免等手段,鼓励企业加大投资和创新力度。

纳税义务人方面,个人所得税的纳税主体是个人,而企业税则由公司或其他企业实体承担。美国税法还针对合伙企业和S型公司等特殊实体制定了特定的税收规则。

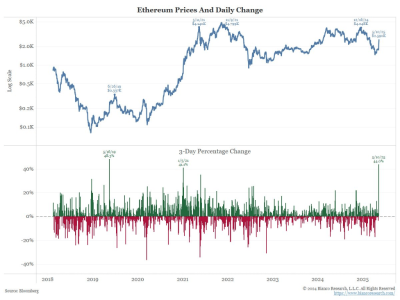

从经济影响的角度来看,个人所得税与企业税各自发挥着不同的作用。个人所得税直接影响个人的可支配收入,进而影响消费和储蓄行为。高税率可能抑制消费,促进储蓄;而低税率则可能刺激消费,减少储蓄。企业税的高低则影响企业的利润留存和投资决策,进而对经济增长产生深远影响。

在投资与创新方面,企业税的优惠措施如研发税收抵免,能够激励企业增加研发投入,推动技术创新和产业升级。而个人所得税的优惠措施,如投资税收抵免,则有助于鼓励个人投资于创新型企业,间接促进创新。

在收入分配方面,个人所得税的累进性有助于缩小收入差距,实现收入再分配。而企业税由于其税基的性质,对收入分配的影响相对较小。