文|车tech 杨知潮

整个三季度,上证指数上涨约11%。

同期,造车新势力老大理想汽车却因为投资亏了两千多万——三季度,理想汽车的利息收入及投资收益为负,总共亏损了2197.9万元。与此同时,理想自家的股票也在财报发布后的美股盘前一度下跌超过6%。

图注:利息和投资收入净额

要知道,今年上半年,理想汽车经营亏损1.16亿元。但与此同时,理想的利息和投资收益达到了14.39亿元,也就是说,其净利润里85%都是靠理财贡献的。

“卖车不如理财”的调侃之余,理想的两份财报里也显现出一个问题:当下的背景下,理财对车企财报的影响真的很大。因为当下的新能源汽车行业有两个特点:第一,过手的钱特别多(现金流庞大),第二,留手的钱特别少(利润率)。

在这种情况下,理财收益的影响,有时候并不比卖车小。

01 投资有风险,加仓需谨慎

今年上半年,李想的投资收益比巴菲特还高。

财报显示,截至2024年上半年,理想的定期存款和短期投资额为164.63亿元(除此之外还有10亿元的长期投资),与此同时,理想上半年的理财收入是14.39亿元。

半年接近10%的收益率!

多亏这笔理财收入,理想上半年实现了超过16亿元的净利润。

很多散户都认为:投资赚了钱,自然应该加仓。看起来理想也是。财报显示,截至二季度末,理想的定期存款及短期投资为164.63亿元,与此同时还有体量不到十分之一的长期投资。到三季度末,其定期存款及短期投资达到了289.48亿元,“加仓”了120多亿元。

但更高的本金,却没带来更高的回报。三季度的理想亏钱了。

图注:二季度的“理财”本金

图注:三季度的“理财”本金

财报显示,三季度,公司利息收入及投资收益净额为-2197.9万元。不仅没有延续上半年的“股神”表现,甚至还亏了。考虑到这其中部分收入来自定期存款产生的利息,其实际投资亏损必然大于2000万元。

图注:三季度投资收益

图注:上汽的股票盈亏

由此也产生了另一个有趣的问题:理想财报里的短期投资,到底投了啥?

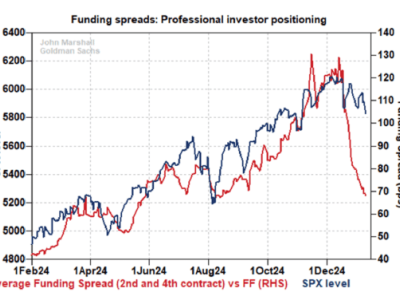

三季度恰巧是A股的牛市,大盘大涨超过10%,有些日子你甚至很难在大盘中很难找到下滑的个股。港股那边,恒生指数也上涨了约3000点。

美股方面,纳斯达克100和标普500虽然在三季度经历了回调,但截至9月30日,纳斯达克指数已经超过了7月1日的水平。标普500的涨幅更高。总之,如果理想购买美股的指数基金,也是很难亏损的。

现金利率方面,虽然美联储在9月中旬进行了降息,但那已经是三季度末尾,对全球利率的影响时间较短。

当然,这只是大盘数据,具体到个股、债券、基金,亏损的标的永远是存在的。更何况,投资赔钱的也不只有理想,今年上半年,“同行”上汽集团也因为“炒股”大亏,仅招商银行一支股票,就让它亏损了29亿元,最终影响了公司当期净利润。

02 卖车的小巅峰

理想毕竟是干实业的,还是说回造车。

在卖车层面,理想的三季度表现得绝对优异。三季度,理想汽车的销量为15.28万台,月均销量已经迈过了5万台门槛,同比环比增速均超过40%,在豪华销量榜上已经能够和奔驰宝马并驾齐驱。

L6对单价的影响仍然存在,三季度,理想单车均价也来到了30万以下——27.04万元。受此影响,理想的收入增速为23.6%,远低于销量的增速。

不过规模效应之下,有销量就有毛利。三季度,理想汽车的毛利率为20.9%,远超上季度的18.7%,可以说是理想本期经营数据中的最大亮点。

虽然单价下滑,导致理想的毛利率仍然没有回到去年的水平,但靠着规模效应,理想的毛利率又回到了全球新能源车企的第一档,高于几天前发布的特斯拉财报。

再看费用。

三季度,理想汽车的研发费用有所缩减,从上个季度的30亿元下滑到了26亿元。财报解释得很直接:就是因为新产品和技术的设计、研发成本的减少、雇员薪酬导致的。

理想的一般及管理费用环比增加了6亿元,增加的理由很简单:理想业绩目标达成,确认了首席执行官——也就是李想本人的股份支付薪酬费用。除此之外,员工工资的增加也包含在了6亿元的数字里。

不过除了这笔红包以外,理想还是非常省钱的。三季度,理想的总费用率只有13.5%,创下了年内的新低。理想仍然延续着“抠厂”的风格,费用并没有随着销量和收入的大规模增长而大幅度增长,包括充电桩在内的基础设施建设也较为保守,这些都有助于理想省下大笔现金。

对于接下来的四季度,理想给出的业绩指引比较合理:销量16-17万辆,同比增长21.4%-29%,考虑到去年四季度的高基数,这一指引基本在外界的预期范围内。

总体而言,在经历了低谷逆袭的一年后,理想的2024年已经基本接近尾声,理想L6超额完成了MEGA失败后的提振使命,理想接下来的业绩重点也将放在明年——纯电“i系列”的表现,它将决定理想下一阶段的命运。

03 理财,车企的必修课

当下的造车生意有点像是会计的工作——每天操控着3000万的流水,自己的月薪只有3000。

疯狂的价格战严重积压着车企的毛利率,端到端自动驾驶的崛起,又让车企不得不把动辄数十亿元的资金投入研发。作为新势力中的优等生,理想的利润率也尚且只有8%。

但好在,汽车毕竟是一种昂贵的商品,市场也极为庞大。上游的供应商货款、下游的汽车预付款,方方面面积攒起来,意味着车企手里可以拥有很大一笔资金,这笔现金如果能带来好的回报率,比卖车赚钱要轻松得多。

三季度,理想的经营现金流净额达到了110亿元,账上现金高达1065亿元,即便扣除短期和长期借款,净现金也有977亿元。这笔钱大概相当于理想市值的一半。从收入的角度来看,理想三季度34.33亿元的净利润,也只不过相当于现金3%的收益。

——如果给巴菲特1000亿元,这笔钱的投资收益很大可能会比理想造车的净利润更高。

当然,理想的现金来自造车业务,不可能真去做投资。但理财收益绝对可以直接影响到车企的财务数据。以三季度为例,如果理想能实现上半年的投资收益率,那么理想的净利润将达到40亿元左右,利润率也有机会接近10%。

这个道理适用于许多车企。

或许是由于理想强大的投资收益令人羡慕,赛力斯也于近日加入了理财大军。上周,赛力斯发布公告,将花费不超过150亿元购买安全性高、流动性好、风险低的理财产品。

三季度,赛力斯的净利润为24.13亿元,即便这笔150亿元的投资只能带来5%的年化收益,也能明显改善赛力斯的净利润表现。

——当然,一定要选好投资标的,不要像理想一样赔钱了。