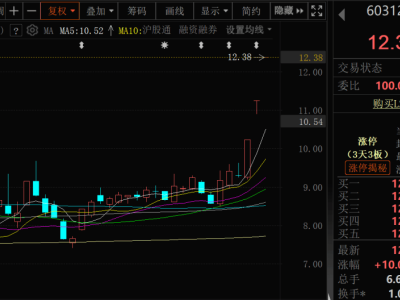

近期,A股市场在技术趋势上展现出一定的突破潜力,尽管12月23日沪指经历了一次冲高回落。市场分析认为,2024年末A股有望结束其三角形整理形态,并在技术条件的支持下突破阻力。外部美元降息与国内人民币宽松的双重因素,为市场逆袭提供了政策面条件,投资者信心有所增强。

当前市场环境的天时、地利、人和似乎已齐聚一堂,预示着市场或将迎来一轮新的大行情。个人观点仅供参考,但从技术面、政策面和投资者心理等多重因素来看,市场似乎正在酝酿一场大动作,且有望在春节之后正式启动。

在美股市场经历连续调整后,股神巴菲特的投资动向引起了广泛关注。据报道,巴菲特近期增持了多只股票,包括西方石油890万股(约4亿美元)、天狼星XM(美国卫星广播公司)500万股(约1.13亿美元)以及威瑞信股票(数字证书、安全认证)4500万美元。然而,值得注意的是,一些媒体将巴菲特的这些增持行为称为“抄底”,这实际上是对事实的夸大。巴菲特三季度现金储备高达3252亿美元,且整个季度都在进行大规模抛售,因此5亿美元的增持并不能被视为抄底行为。

尽管如此,我们仍可以从巴菲特的投资标的出发,探讨其投资思路。以西方石油为例,巴菲特的投资逻辑其实非常简单。西方石油是全美第四大石油公司,其优势在于成本率最低,即利润率最高。这主要得益于其拥有的优质油田,以及未来不再进行投资扩张的战略决策。这使得西方石油的盈利能力在未来几年内非常清晰且稳定。西方石油的分红意愿也非常高,企业赚到的钱将用于还债、还优先股和分红。因此,巴菲特投资西方石油的逻辑就是:能赚钱且愿意分钱。

这一投资逻辑同样适用于巴菲特的其他经典投资案例。例如,他前几年投资日本五大商社,并不是因为日本经济好,而是因为很多日本企业原本不愿意分红,而巴菲特通过沟通获得了分红回报。同样地,巴菲特投资苹果也是基于其愿意分红和回购的分配方式。苹果公司在2012年到2022年间分红1320亿美元,回购5544亿美元,成为了巴菲特手中的现金奶牛。

回到A股市场,近年来分红股票的数量越来越多。然而,分红并不意味着就是好公司。在分红之前,我们需要关注公司的赚钱能力以及分红占股价的比重。如果一家公司的股票价格为100元,但分红只有1毛钱,那么这样的分红就没有太大意义。而在A股市场中,有一类资产正在变得愿意分红,那就是垄断性国企。这些国企过去盈利能力很强,但分红意愿不高。然而,如今很多国企央企开始将分红作为管理者业绩考核的硬性指标。

从央企和分红的角度来看,中农工建四大国有银行是符合标准的。这也是近期银行板块上涨的原因之一。对于小股东来说,虽然没有能力直接讨要分红,但国家有能力通过政策引导国企多分红,从而让小股东也能搭上便车获得分红收益。因此,有观点认为,2025年高股息垄断性国企将提供良好的投资机会。