在哥伦比亚大学的一次演讲中,沃伦·巴菲特揭示了价值投资经久不衰的力量。他指出,尽管市场有效性理论被广泛讨论,但一批来自“格雷厄姆和多德部落”的投资者持续战胜了市场,这些投资者并不是靠运气,而是依靠价值投资的核心原则。

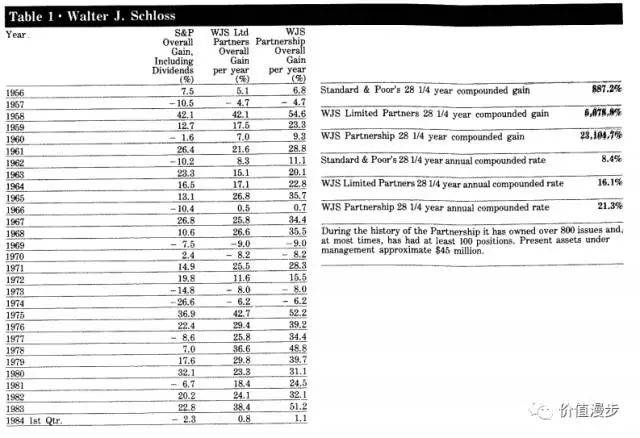

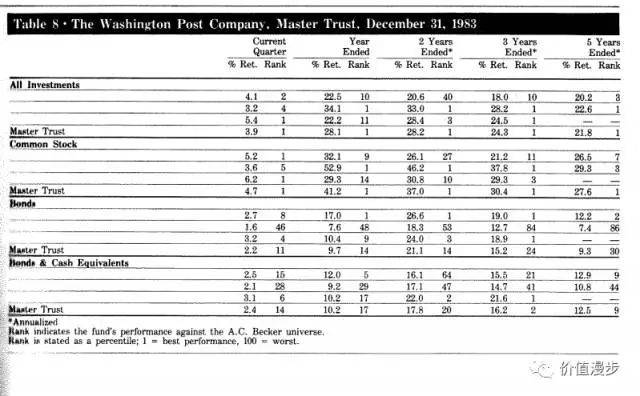

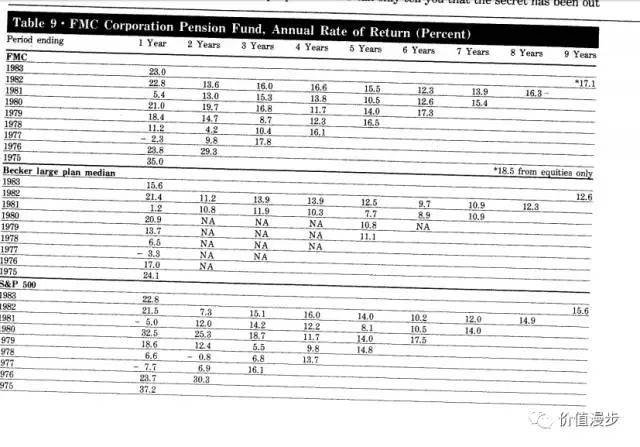

巴菲特分享了一系列令人瞩目的投资业绩记录,这些记录均来自一群信奉格雷厄姆价值投资理念的投资者。这些投资者包括沃特·斯科劳斯、汤姆·科拿普、沃伦·巴菲特、比尔·鲁安、查理·芒格、李克·古瑞恩、斯坦·波尔米塔,以及巴菲特影响过的两家退休基金——华盛顿邮报公司退休基金和FMC公司退休基金。

巴菲特强调,这些投资者的共同特点是,他们都专注于寻找企业价值与市场价格之间的差异,而非追逐市场趋势或技术分析。例如,沃特·斯科劳斯虽然从未上过大学,但他通过格雷厄姆的投资课程学会了如何发掘被低估的股票,从而实现了长达28年的卓越投资业绩。

巴菲特进一步通过“全美抛硬币猜正反面大赛”的比喻,说明了持续成功的投资者并非偶然现象。他指出,如果一群投资者能够长期战胜市场,那么他们必然拥有某种与众不同的投资策略或智慧。

在这些成功的投资者中,巴菲特特别提到了查理·芒格,他的投资风格与沃特·斯科劳斯截然不同,更倾向于集中投资少数几只股票,但同样遵循价值投资的原则。芒格的投资业绩记录也证明了其价值投资理念的成功。

巴菲特还提到了李克·古瑞恩和斯坦·波尔米塔,他们同样没有商学院的背景,但迅速接受了价值投资理念,并取得了令人瞩目的投资业绩。这些案例表明,价值投资并非高深莫测的理论,而是可以被普通人理解和实践的策略。

巴菲特还分享了他如何影响华盛顿邮报公司退休基金和FMC公司退休基金转向价值投资策略,并取得了显著的投资回报。这些案例进一步证明了价值投资策略的有效性和可持续性。

巴菲特强调,价值投资的核心在于寻找被市场低估的股票,并利用这种差异获得超额回报。他举例说,在1973年,华盛顿邮报公司的市值仅为8000万美元,但其资产价值远高于此。对于懂得估值的投资者来说,这是一个明显的投资机会。

最后,巴菲特表示,尽管价值投资策略已经公开多年,但并未引起市场的广泛采纳。他认为,这反映了人类倾向于将简单事情复杂化的本性。然而,他坚信价值投资将继续长期战胜市场,因为市场中仍然存在许多无效现象。

巴菲特还提到,尽管更多人采用价值投资策略可能会缩小价格与价值之间的差距,但他并未观察到这种趋势。他认为,价值投资将继续为那些真正理解并实践它的投资者带来巨大成功。