10月30日,香港联交所权益披露显示,李嘉诚、李泽钜父子以均价4.6294港元/股的价格减持邮储银行H股约2015.3万股股份,涉及资金约9329.63万港元。本次减持后,李嘉诚及李泽钜持有邮储银行H股约11.86亿股,持股比例降至5.97%。

值得注意的是,此次并非李嘉诚父子首次对邮储银行H股进行减持。仅在10月份,二人先后于14日、17日、24日对邮储银行H股进行了3次减持,减持数量分别为7851.7万股、2280.1万股、3573.4万股。经粗略计算,李嘉诚父子月内四次减持邮储银行H股规模累计超1.57亿股,套现金额超7.33亿港元。

对此,李嘉诚旗下长江实业对多家媒体表示,减持部分邮储银行股份属基金会之日常财务运作,与邮储银行的经营发展无关。李嘉诚基金会与邮储银行一直保持着良好关系。

早在2016年9月邮储银行赴港上市时,李嘉诚就通过衍生工具挂钩票据间接投资了邮储银行。之后,他将挂钩票据转化成公司实股,持股22.67亿股邮储银行H股,占到了流通股份的11.42%。截至今年6月末,李嘉诚父子间接持有邮储银行H股1.99%股份,位居第五大股东。

李嘉诚近两年对邮储银行一直都有减持动作。2022年和2023年,李嘉诚分别售出5万股和2249万股,从减持规模上看远不如本次。

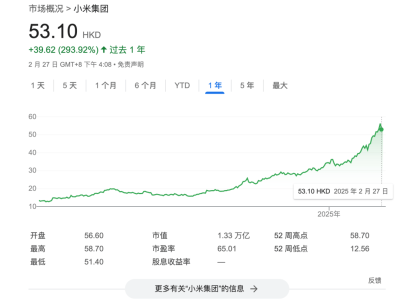

今年以来,银行股二级市场表现尤为突出,国有大行A股股价屡创历史新高,同时也推高了对应港股价格。邮储银行H股从年初3.73港元/股的价格一路上涨,10月7日曾一度达到5.39港元/股,区间涨幅达到44.5%。不过,之后邮储银行H股有所滑落,截至10月31日,邮储银行H股报收4.47港元/股,年内累计涨幅收窄至20%。

“双降”趋势有所扭转

在李嘉诚减持邮储银行的同日,该行也发布了今年第三季度财务报告。今年前三季度,邮储银行实现营业收入2603.5亿元,同比增长0.09%;实现归母净利润758.2亿元,同比增长0.22%。

事实上,进入2024年后,邮储银行的业绩已经出现转弱的趋势。今年上半年,邮储银行营业收入、归母净利润双双出现同比下降,分别下降0.11%和1.51%,这也是邮储银行自上市以来首次在财报中出现“双降”。虽然在三季度这种下滑趋势得以扭转,但今年全年能否继续实现双增还是未知数。

邮储银行的手续费及佣金收入大幅下降,对其营业收入形成了直接拖累。受到“报行合一”政策影响,邮储银行今年代理保险业务收入减少明显。今年前三季度,邮储银行实现手续费及佣金净收入207.15亿元,同比减少30亿元,下降12.65%。

在净利息收入上,邮储银行今年虽同比实现增长但增速也为近几年新低。前三季度该行实现利息净收入2149.47亿元,同比增加31亿元,增长1.46%。

净利息收入的增长与邮储银行的规模增长密不可分。截至9月末,邮储银行总资产同比增长9.3%至16.7万亿元,规模增长保持稳健。其中,贷款总额同比增长9.5%,存款同比增长11.2%,负债端整体表现较好。公司三季度末核心一级资本充足率9.42%,较年初下降0.11个百分点。

在银行业普遍业绩下行的时期,息差收窄仍是制约业绩的主要因素。去年年末,邮储银行的净息差为2.01%,今年上半年也进入“破2”时代,中报收窄至1.91%,到了三季度末,其净息差再度收窄至1.85%。即便如此,邮储银行的净息差在六大行中仍表现优秀,目前排在第一的位置。

凭借净息差的优势,邮储银行的利润表现理应比其他大行更加出色,但是近几年逐渐增高的成本,也不断侵蚀着邮储银行的利润。今年前三季度,邮储银行的业务及管理费就达到1563.32亿元,占总营收的六成,比其他五大行高出一倍。

千亿代理费下调

之所以邮储银行业务及管理费远高于其他大行,主要是其“自营+代理”的运营模式的特殊性。邮储银行的储蓄业务大部分要依靠邮政集团的网点,每年要交给母公司邮政集团一笔巨额的储蓄代理费,由邮政网点代理吸储。

截至今年6月30日,邮储银行共有39326个营业网点,自营网点与代理网点分别占比约19.4%和80.6%,代理网点在邮储银行中的占比极高。

这种模式为邮储银行带来了丰富的存款资源。与许多其他银行依赖金融债券、同业负债等手段来管理负债端不同,邮储银行的负债中存款占据了96%的高比例,其中超过90%的存款来自于个人,这些存款成本较低且具有稳定性。

与此同时,这笔代理费用也大大削弱了邮储银行的利润。2023年,邮储银行交给邮政集团的储蓄代理费为1156亿元,这笔费用甚至已经远远超过邮政集团787.86亿元的全年净利润。

虽然邮储银行在三季报中没有公布代理费用的明确数额,但在半年报中看,这个数额仍增幅不小。今年上半年,邮储银行储蓄代理费为608.59亿元,对比去年同期增长8.53%,也是上半年净利润下降的主要原因之一。

邮政集团与邮储银行的代理费协议,设有被动调整和主动调整机制。按照协议,目前已经触发了被动调整机制。

10月25日,邮储银行召开临时股东大会,会议通过了调整存款业务储蓄代理费定价的议案。此次调整,各档次的调整幅度不一,综合测算下来,代理费综合费率由1.24%下降至1.08%。

邮储银行表示,分档费率的调整幅度不一,是有多重考虑。各档次代理储蓄存款分档费率的下调幅度,以四大行净利差变动比例为基础,同时考虑不同期限存款的重要性和付息率。

此次代理费调整及方案生效后,或将对邮储银行的利润产生重大影响。方案显示,综合费率方面,以2023年代理储蓄存款为基础,按照调整后的分档费率测算,储蓄代理费将由1156亿元降至1006亿元,下降150亿元。