海通国际证券分析师朱默辰近期针对三花智控(股票代码:002050)发布了深度研究报告,题为《制冷与汽零业务持续扩张,机器人领域展现潜力》。报告中,朱默辰将三花智控的目标价格调整至28.8元,并维持其“增持”评级。

近期,三花智控成功在港股市场完成了IPO上市,每股定价22.53港元,共发行4.14亿股H股,成功融资91.77亿港元。这笔资金将被用于扩大制冷产业和汽车零部件产业在中国及海外的产能,同时支持包括仿生机器人机电执行器在内的新产品和新兴业务的研发与创新。

从业绩角度看,三花智控保持了良好的增长势头。2024年全年及2025年第一季度,公司在制冷和汽车零部件板块均实现了显著增长。具体而言,2024年公司制冷板块收入为165.6亿元,同比增长13.1%;汽车零部件板块收入为113.9亿元,同比增长14.9%。2025年第一季度,公司整体营收达到76.7亿元,同比增长19%;归母净利润为9.0亿元,同比增长39.5%。

作为零部件行业的领军企业,三花智控在2025年有望受益于国家政策推动下的空调等消费需求提升,从而进一步提振制冷板块业务。同时,汽车零部件方面,公司订单充足,全年增长确定性较强。长期来看,公司依托热泵变频控制技术和热管理系统产品,有望在制冷元器件和汽车热管理零部件领域保持全球领先地位。

此次港股IPO的成功融资,将为三花智控的全球化产能布局和扩充提供有力支持,同时也将加速仿生机器人机电执行器的产品研发和生产制造,推动公司在人形机器人领域的业务布局。

在估值方面,三花智控的制冷板块稳步增长,汽车零部件业务具有先发优势,整体规模有望继续快速扩张。同时,公司在机器人领域积极布局,开发机电执行器产品,为未来新成长赛道奠定基础。基于对公司未来业绩的预期,朱默辰给予三花智控2025年32倍的市盈率估值,对应目标价为28.80元。

然而,投资者也应注意到,公司面临原材料价格波动、汇率波动以及终端需求不及预期等风险。

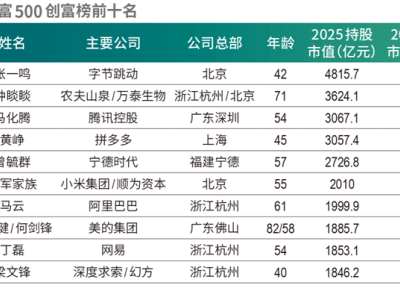

东北证券姜育恒研究员团队对三花智控的研究较为深入,其近三年预测准确度均值为78.74%。该团队预测,三花智控2025年度归母净利润为37.19亿元,根据现价换算的预测市盈率为24.5。

据统计,最近90天内共有20家机构对三花智控给出评级,其中17家给予“买入”评级,3家给予“增持”评级。过去90天内,机构给出的目标均价为35.38元。

以上内容基于公开信息整理,不构成投资建议。