2024年,科技领域的热门话题悄然更迭,“低空经济”从幕后走到台前,成为继造车、元宇宙、大模型后的又一焦点。自2021年2月首次被纳入相关规划以来,这一领域逐渐崭露头角,并在今年显现出爆发的迹象。

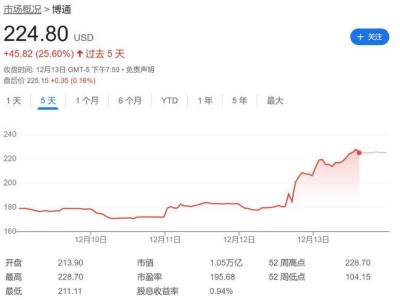

资本市场的热烈反应尤为引人注目。今年,多只低空经济概念股股价飙升,一个月内涨幅超过三倍。这股热潮也吸引了大量创业者涌入,企查查数据显示,2023年我国低空经济相关企业注册量达到0.88万家,同比增长36.24%。截至今年2月,我国现存低空经济相关企业数量已增至6.96万家。

投资热情同样高涨。据统计,2024年前三季度,低空经济赛道融资案例合计达到56起,较去年同期增加了9起,融资金额总计39亿元。这些迹象让人不禁联想到新能源造车当年的发展轨迹。

低空经济与新能源之间的联系不仅仅在于两者的发展轨迹相似,更在于它们共享了一个关键领域:低空装备制造,特别是eVTOL(电动垂直起降飞行器)技术。eVTOL供应链中的零部件有70%~80%与新能源汽车产业重合,其电机、电控、电池三大系统更是直接受益于新能源技术的发展。有观点认为,新能源与低空经济的底层逻辑都在于“电动化”。

在这一领域,我们看到了许多新能源时代的“老面孔”。小鹏、广汽、吉利、丰田等主流车企纷纷布局低空经济;宁德时代、亿纬锂能、国轩高科、孚能科技等锂电池企业也在这个赛道上展现出了强烈的存在感。

然而,低空经济能否走上与新能源相似的道路,仍是一个未知数。两者之间的一个本质区别在于,新能源产品的最终成就多归于消费市场,C端的大面积需求为上游生产提供了强劲动力。而低空经济则显得较为缓慢,个人消费时代的到来还需时日。

国内新能源市场的反应速度堪称敏锐,全球范围内除特斯拉外,几乎全是国产新能源汽车品牌。但在低空经济领域,国内的动作稍显滞后。海外已有波音、空客等头部航空企业强势入局,其中波音已完成对eVTOL头部企业Wisk Aero的收购。全球范围内已有430余家企业投入eVTOL研发,对外发布的概念型号超过1000个。

尽管如此,国内低空经济领域仍不乏亮点。无人机领域,大疆在全球消费级别市场的占有率高达70%;亿航智能获得全球eVTOL行业内首张型号合格证、生产许可证;峰飞科技、零重力等企业也在积极取证。有机构预测,到2025年底,国内将有若干eVTOL机型具备交付市场的能力。

然而,全球低空经济的蓬勃启程也催生了残酷的洗牌期。国内外低空领域一边融资、一边破产的现象屡见不鲜。上个月,被称为“飞行界的特斯拉”的明星飞行汽车制造商Lilium宣布破产;Volocopter也被曝出资金紧缺。国内方面,虽然一些低空经济相关上市公司的营业收入和归母净利润表现不俗,但老牌企业的风头却每况愈下。

造成这种结果的原因在于,全球低空经济的产业价值仍集中在上游的制造环节,eVTOL等主机厂商在备受关注的同时,也陷入了空前的内卷状态。以Lilium为例,自成立以来累计亏损已达14亿欧元,2024年上半年的研发费用、一般和管理费用以及销售费用均较去年同期大幅增长。

这种内卷状态也影响了国内的一些无人机企业。它们为了跟上整体步调,不得不增加研发和销售成本,但风口袭来,前进一步可能会带来不堪承受的负担,原地打转则可能面临被淘汰的风险。

低空经济想要通过消费市场来巩固行业未来,但这一步显然不会如新能源卖车那样简单。我国通用航空的飞行作业方式仍以工、农作业类为主,消费类航空总体占比不到8%。即便在文旅市场上,低空经济的普及率也远远不及预期。尽管已有13个省市明确要发展“低空旅游”新业态,但整体来看,这个赛道尚未脱离起步阶段。

低空交通、低空观光、娱乐飞行体验等逐渐变得具象化,但截至2023年底,获得通用航空经营许可证的传统通用航空企业数量仅比上一年年底增加了不足三十家。全国在册管理的通用机场数量也远低于美国的通航机场数量。去年全国通用航空共完成飞行137.1万小时,其中载客类仅占2%。

与低空经济联系密切的航空运动、飞行培训也备受关注。飞行执照成为不少年轻人梦寐以求的新愿望。尽管国内飞行执照数量一路飙升,但普遍培训费用高昂,运动执照费用在6.8万到10.8万之间,私照16.8万,商照则高达70万以上。

新能源汽车易得,航空器不易得;汽车驾照可得,飞行执照不易得。这大约就是低空经济与新能源的本质区别。尽管低空经济仍在起步阶段,但这场资本幻梦或许终将走进现实。